06 aprile 2020

Un esame dei cicli di ripresa dell'oro

Joe Foster, Portfolio Manager e Strategist di VanEck illustra le prospettive a breve termine dell'oro e delle azioni aurifere

Sebbene gli effetti dell'ultima ondata di vendite e della pandemia non siano ancora evidenti, continuiamo a guardare con ottimismo alle prospettive a breve termine dell'oro e delle azioni aurifere. È relativamente facile spiegare le ragioni che giustificano gran parte dei movimenti dei prezzi dell'oro e riteniamo che le società aurifere continuino a esibire fondamentali solidi e valutazioni davvero interessanti. Quanto alla pandemia, le società stanno prendendo tutte le precauzioni necessarie. Sebbene prevediamo che alcune attività ne risentiranno, dai nostri colloqui con i management aziendali, emerge che si sta compiendo ogni sforzo per garantire scorte, linee di fornitura, salute dei dipendenti e piani di backup con l'obiettivo di dare sostegno alla produzione.

Riportiamo di seguito una sintesi dei punti che abbiamo evidenziato.

Riteniamo che le ragioni alla base delle recenti pressioni sul mercato dell'oro siano essenzialmente due:

1. Chiusura delle posizioni coperte nei fondi basati su strategie risk parity e su altri modelli di volatilità. Gli investimenti in oro, materie prime e reddito fisso sono in genere a leva nei modelli risk parity (in base alla loro volatilità sottostante relativa alle azioni), pertanto, l'ondata di liquidazioni in questi fondi ha portato a un eccesso di vendite forzate di questi attivi.

2. Liquidazioni per reperire liquidità. Nelle fasi ribassiste dei mercati è normale, soprattutto tra i fondi a leva, vendere per soddisfare le richieste di margini e reperire liquidità per coprire le perdite sui mercati.

Riteniamo, inoltre, che dopo le crisi l'oro e le azioni aurifere tendano a recuperare più rapidamente rispetto al mercato in generale.

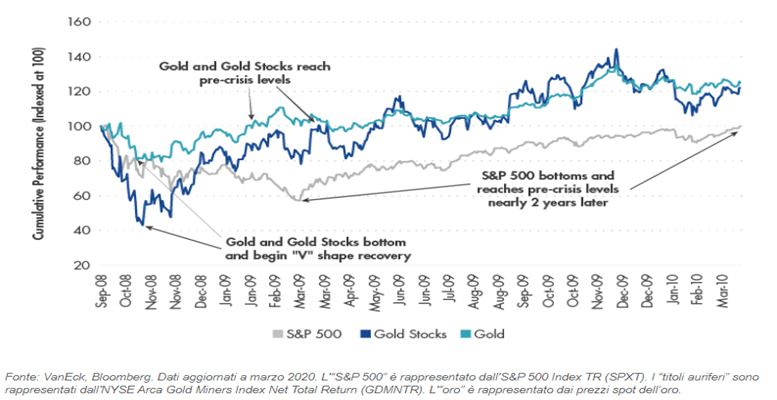

Più di recente, durante la crisi finanziaria del 2008, l'oro e le azioni aurifere hanno toccato il fondo e si sono riprese molto prima dell'S&P 500, recuperando le perdite più o meno quando l'S&P raggiungeva i minimi, a febbraio/marzo 2009. Ci sono voluti quasi due anni all'S&P 500 per riportarsi sui livelli pre crisi (vedi grafico sottostante).

L'oro e le azioni aurifere hanno recuperato prima dell'S&P 500 durante la crisi finanziaria del 2008

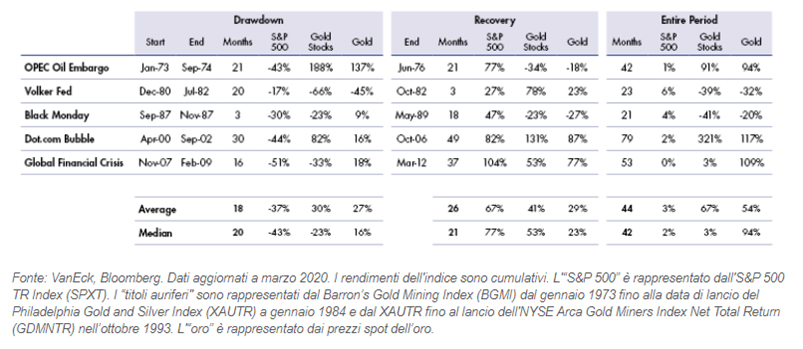

Se guardiamo alle altre fasi ribassiste del passato vediamo che l'oro ha tenuto particolarmente bene, mentre le azioni aurifere, anche se hanno spesso subito flessioni sulla scia del mercato azionario più ampio, hanno complessivamente sovraperformato nell'arco di un ciclo completo (dal ribasso al recupero; vedi tabella sottostante).

L'evoluzione dei prezzi di oro, azioni aurifere e S&P 500 nelle fasi ribassiste del passato

Riteniamo infine che, in linea generale, l'andamento delle azioni aurifere continui a essere fondamentalmente buono.

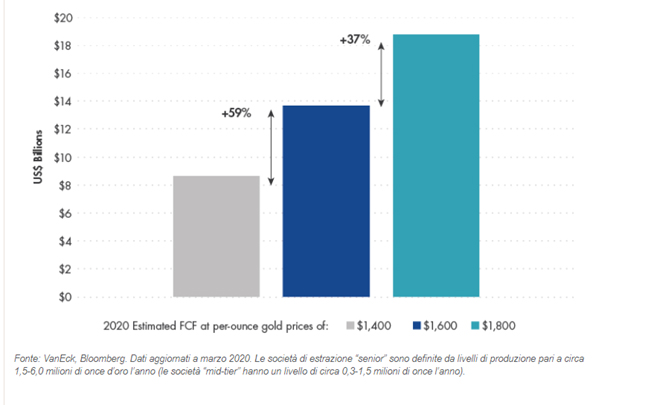

Non ci aspettiamo problemi creditizi, sebbene le misure poste in essere dalle aziende per ridurre i costi e la spesa per investimenti e per evitare di ripetere gli errori del passato potrebbero tradursi in un aumento addizionale medio del free cash flow di quasi il 40%, a fronte di una variazione del prezzo dell'oro da 1.600 a 1.800 dollari l'oncia (per le società senior e mid tier; vedi grafico sottostante).

Stima del free cash flow a fronte di variazioni del prezzo dell'oro

(Articolo a cura di Joe Foster, Portfolio Manager e Strategist di VanEck)