07 agosto 2024

JP Morgan: una fase di rallentamento dovrebbe portare a un più deciso taglio dei tassi

Maria Paola Toschi, Global Market Strategist di J.P. Morgan Asset Management Solutions, commenta i recenti dati macro, le aspettative sui tassi e le valutazioni fondamentali e di mercato, a seguito del lunedì nero delle Borse mondiali

Nelle ultime due settimane i mercati hanno realizzato una correzione piuttosto violenta, alimentata da timori che l’economia americana stia mostrando rischi di recessione. Ciò ha sollevato alcuni importanti interrogativi: qual è lo scenario più probabile, recessione o semplicemente crescita più lenta? In secondo luogo, come risponderà la Federal Reserve (Fed) e cosa significherà questo per i tassi d’interesse? E infine, quali sono i fondamentali e le valutazioni dei mercati?

Con questa breve nota cerchiamo di rispondere a questi quesiti, delineando le implicazioni per mercati e investimenti.

Un rallentamento negli Stati Uniti non significa recessione

L’umore dei mercati è cambiato in modo repentino. Solo dieci giorni fa la crescita del Pil americano ha sorpreso al rialzo con un robusto 2,8%, ben sopra le aspettative di consenso del 2,1%, e le indagini PMI di luglio hanno mostrato un lieve miglioramento soprattutto nella componente dei servizi. Da allora, alcuni dati hanno contribuito a una lettura più cauta del contesto economico americano. Tuttavia, un’analisi più equilibrata dei dati macro suggerisce che stiamo osservando quei segnali di crescita più lenta, che erano attesi e voluti dalla Fed per giungere alla sconfitta finale dell’inflazione, che non necessariamente porteranno a una recessione

Le prospettive per i consumi restano favorevoli

L’analisi delle prospettive per l’economia degli Stati Uniti deve partire dai consumi. I dati recenti appaiono favorevoli, con la spesa reale dei consumatori che registra una crescita annualizzata dell’1,6% dall’inizio dell’anno. Luglio dovrebbe essere il 17esimo mese consecutivo di crescita positiva dei salari reali su base annua e la crescita dell’indice S&P500 del 12% da inizio anno, prima della recente correzione, ha aumentato la ricchezza delle famiglie. Si stima che la spesa dei consumatori potrebbe restare positiva con una crescita dell’1/2% per il resto del 2024 e nel 2025.

Gli investimenti in beni capitali beneficiano del calo dei tassi e della salute delle società

Anche la spesa in conto capitale resta resiliente, con gli investimenti fissi delle imprese che sono saliti del 3,6% annualizzato, nel secondo trimestre. I solidi bilanci aziendali e l’entusiasmo per l’intelligenza artificiale stanno rafforzando la spesa. Con oltre il 75% delle società americane che hanno già annunciato i dati del secondo trimestre, gli utili per azione dell’S&P500 stanno registrando una crescita superiore al 10% su base annua, che conferma la buona salute delle società. Infine, la spesa pubblica statale e locale continua ad aumentare, alimentando un contesto espansivo dove la politica fiscale tende in parte a contrastare quella monetaria restrittiva.

Il mercato del lavoro si normalizza dopo una fase eccezionale

Per quanto riguarda il mercato del lavoro, il rapporto sull'occupazione è stato più debole del previsto, ma l’occupazione è ancora in crescita con 114.000 nuovi posti di lavoro non agricoli. Si è registrato un rialzo del tasso di disoccupazione al 4,3% che tuttavia resta molto basso. Ciò sembra evidenziare una fase di normalizzazione dopo un periodo eccezionale. Inoltre, il numero di posti vacanti alla fine di giugno ammontava a 8,2 milioni, ben sotto il picco ciclico di 12,2 milioni di marzo 2022, anche se ancora superiore al picco prepandemia di 7,6 milioni.

La fiducia dei consumatori del Conference Board mostra che ancora il doppio degli intervistati indica che i posti di lavoro sono abbondanti, rispetto a coloro che affermano che sono difficili da trovare.

Le richieste iniziali di sussidi di disoccupazione settimanali, sebbene siano salite a 249.000, rimangono ben sotto i livelli tipici di una recessione.

L’occupazione tende a seguire la crescita del Pil reale e, con un Pil reale in aumento del 3,1% annualizzato nel secondo trimestre, l’occupazione dipendente dovrebbe aumentare, in media, per tutto il resto del 2024 e nel 2025.

In sintesi, i dati macro sembrano coerenti con una crescita del Pil reale che scenderà dal 3,1% su base annua nel secondo trimestre a un ritmo vicino all’1% per il resto del 2024 prima di recuperare una crescita del 2,0% nel 2025.

Aumentano le probabilità di un taglio imminente della Fed

I dati economici più deboli, combinati con i recenti segnali di diminuzione dell’inflazione, avevano già indotto la Fed a segnalare l’intenzione di tagliare i tassi a settembre.

Il rapporto sull’occupazione ha mostrato un aumento relativamente contenuto dello 0,2% della retribuzione oraria media al 3,6% su base annua, l’aumento più basso da maggio 2021. Questa è un’indicazione particolarmente importante per la Fed.

I prezzi più bassi dell’energia, dovuti in parte ai segnali di una crescita globale più lenta, dovrebbero anche contribuire a ridurre l’inflazione ed è ora possibile che la crescita anno su anno del deflatore dei consumi possa scendere all’obiettivo del 2,0% della Fed già a settembre.

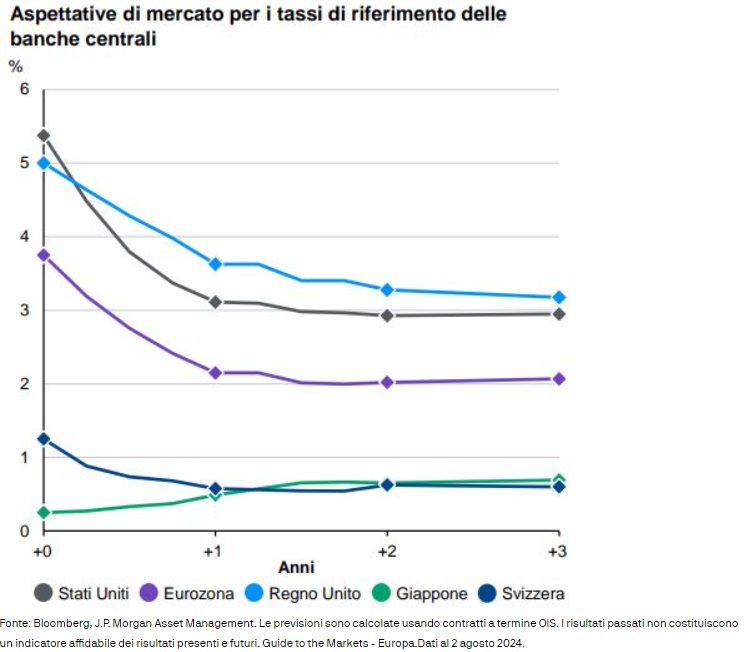

Con una maggiore fiducia sull’inflazione e maggiori preoccupazioni per quanto riguarda la crescita, la Fed potrebbe sentirsi incline ad agire in modo più aggressivo nel tagliare i tassi nelle prossime riunioni. I mercati si attendono un taglio dei tassi anche di 50 punti base a settembre, con ulteriori tagli dei tassi di 50 punti base a novembre e dicembre (vedi grafico sottostante) prima di fermarsi per vedere se la crescita si rafforza nuovamente all’inizio del 2025.

Questo cambiamento nelle prospettive dell’economia e dei tassi d’interesse ha già portato a un calo dei rendimenti dei titoli del Tesoro a 10 anni dal 4,48% di inizio luglio al 3,79% di lunedì 5 agosto.

Ciò ha anche indotto una rotazione di mercato alla ricerca delle migliori opportunità tra i titoli e i settori che potrebbero beneficiare del taglio dei tassi. Mentre ha allontanato l’attenzione dalla tematica dei Magnifici Sette, che aveva prevalso nella prima parte dell’anno e fino a metà luglio, anche a seguito dell’annuncio di dati di utili meno favorevoli delle attese.

Dal picco raggiunto a metà del mese scorso, l’indice S&P500 è sceso di quasi il 6%, mentre il Nasdaq, più focalizzato sulla tecnologia, del 10,0%.

Il Giappone fa storia a parte

La correzione del mercato giapponese è stata molto ampia, e va ricondotta a una serie di fattori, ma soprattutto allo sfasamento della politica monetaria rispetto alle altre principali Banche centrali.

La Bank of Japan (BoJ) ha appena annunciato un rialzo dei tassi e un calo degli acquisti sul mercato, entrando quindi in una fase di maggiore inasprimento monetario. Il ritardo rispetto ad altre Banche centrali va ricercato nella debolezza dell’economia.

Il mercato non ha completamente digerito la decisione sul tasso della BoJ. Il governatore Ueda è apparso molto più aggressivo del previsto e non si escludono ulteriori aumenti dei tassi dovuti a un rischio d’inflazione elevato.

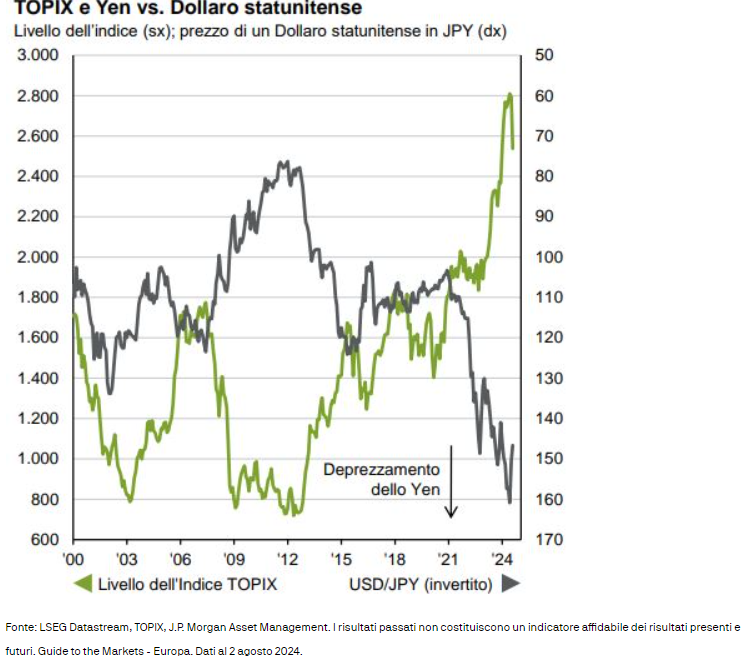

Lo yen è molto debole, ai minimi rispetto al dollaro, e ha ampio spazio di crescita se i tassi continueranno a salire, penalizzando fortemente le aziende esportatrici giapponesi, ampiamente presenti nel listino del Paese.

Un maggior peso di aziende cicliche, che quindi potrebbero soffrire da un rallentamento dell’economia americana e globale, ha contribuito alla fase di correzione violenta.

Ciò, tuttavia, non mette in discussione alcune tematiche per il Giappone, ovvero alcuni benefici derivanti dal miglioramento della governance aziendale, maggiore efficienza del capitale, politiche più favorevoli agli azionisti e un management sempre più allineato con gli azionisti di minoranza. Al momento, tuttavia, prevale la preoccupazione che la correlazione negativa tra mercato azionario e andamento della valuta, che si osserva nel grafico seguente, potrà continuare ad alimentare debolezza per questo mercato.

Conclusioni e implicazioni sugli investimenti

La fase di correzione dei mercati è stata molto repentina e s’inquadra in quel quadro d’incertezza su economia e politica monetaria che ha caratterizzato tutto il corrente anno. Tuttavia, ci sono ancora elementi che fanno vedere valore nei mercati al di là della attuale correzione e volatilità, e che riassumiamo nei seguenti punti:

- Per ora, uno scenario di rallentamento sembra più probabile di una vera e propria recessione negli Stati Uniti. Inoltre, l’Europa sta ancora mostrando moderati segnali di ripresa, che in parte contrastano il rallentamento degli Stati Uniti;

- Un’economia più fragile aiuta a compiere l’ultimo percorso di calo dell’inflazione verso i target delle Banche centrali, che negli ultimi mesi era sembrata un po' in stallo, soprattutto negli Stati Uniti. Una maggiore debolezza del mercato del lavoro e dei salari, che si sta osservando soprattutto negli Stati Uniti, sono fondamentali per raggiungere questo obiettivo;

- Dopo i recenti tagli dei tassi della BCE, della BoE e di altre Banche centrali del mondo sviluppato, ci si aspetta che anche la Fed, al più tardi a settembre, intraprenderà questo sentiero. Le aspettative sono per tagli che potrebbero essere più rapidi rispetto a quanto previsto fino ad ora. Un taglio di 50 pt (anziché 25pt) non è escluso e altri potrebbero seguirne di pari entità prima della fine dell’anno. Una politica monetaria più accomodante nel mondo sviluppato contribuirà ad alimentare quel contesto di soft landing che resta lo scenario base;

- Va aggiunto che l’attesa di taglio dei tassi sta alimentando una forte fase di rotazione settoriale, alla ricerca di questi settori e titoli che possono beneficiare di tassi più bassi e fuori da quei settori che possono soffrire dal calo dei tassi;

- Ciò si sta accompagnando a una ricerca di valore e di valutazioni più attraenti. In questo contesto, abbiamo visto un ritorno d’interesse verso le Small cap, meno vulnerabili in un contesto di tassi più bassi, e che presentano un forte sconto di valutazioni rispetto alle Large cap. Analogamente, i settori finanziari stanno soffrendo a causa di attese di calo degli utili in un contesto di tassi calanti;

- Inoltre, la tematica della concentrazione sta scemando. Infatti, il differenziale di crescita degli utili tra Magnifici Sette e resto del mercato americano, che è stato alla base del forte rally dei titoli tech americani, è destinato a scendere ed entro fine anno i tassi di crescita degli utili di queste due categorie di titoli americani tenderanno a convergere. Ciò sta portando alla correzione di alcuni titoli tech che avevano raggiunti valutazioni elevate e che hanno annunciato risultati in parte deludenti, a vantaggio di un’azione d’investimento più ampia e articolata;

- Al di là dei Magnifici Sette, i mercati presentano un’ampia dispersione delle valutazioni che ben si adatta a strategie di ricerca di alfa e di valore. Data l‘attuale fase d’incertezza sia sulla direzione dell’economia sia dei tagli dei tassi, un approccio globale, guidato dai fondamentali e dalla qualità, alla ricerca delle migliori e più convincenti storie d’investimento resta la strategia che riteniamo più adeguata nel contesto attuale;

- L’esacerbarsi delle tensioni geopolitiche e il rischio di escalation in Medio Oriente hanno costituito un ulteriore detonatore di rischio, anche se riteniamo che una tale eventualità non avrebbe effetto ampio, soprattutto sui mercati delle materie prime;

- In conclusione, questa fase di correzione ha ancora una volta ricordato come portafogli bilanciati e ben diversificati rappresentino sempre la soluzione migliore per affrontare mercati volatili e momenti d’incertezza. Ogni classe di attivo ha i propri tempi e le proprie modalità di rilasciare valore e un portafoglio ampiamente rappresentato può cogliere queste opportunità e contrastare le fasi di correzione con il valore offerto nelle diverse fasi di mercato.

(Articolo a cura di Maria Paola Toschi, Global Market Strategist di J.P. Morgan Asset Management)